سأحاول في هذه السلسلة من التغريدات توضيح ماهية الاستثمار البديل بشكل عام ومن ثم الدخول في تفاصيل الملكية، بأنواعها ومخاطرها وعوائدها، وأسباب الالتفات عليها من قبل المؤسسات الكبرى.

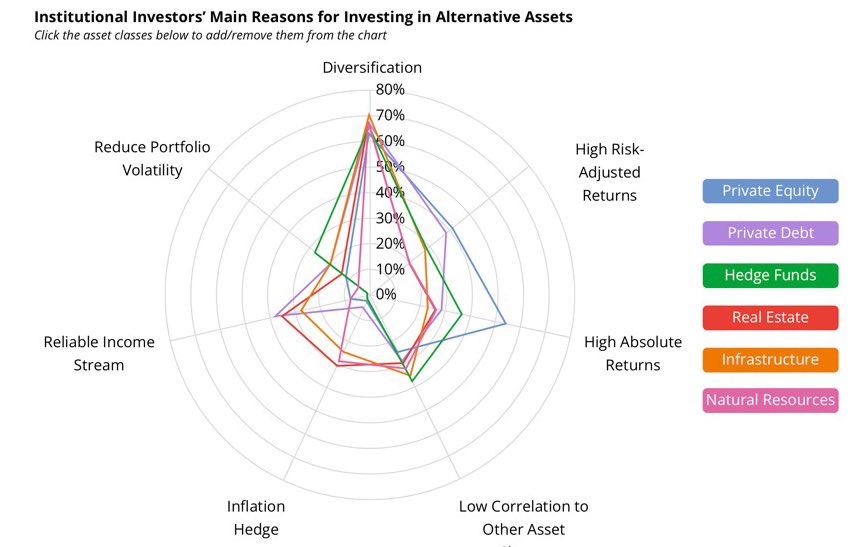

من ضمن هذه الأصول البديلة: الملكية الخاصة، رأس المال الجريء (من الممكن اعتبارها جزء من الملكية الخاصة)، الدين الخاص، العقار، البنية التحتية، الموارد الطبيعية، صناديق التحوط.

صناديق التحوط من الأصول البديلة التي في مجملها تملك سيولة عالية. ولن نتطرق لصناديق التحوط في هذه السلسلة.

صناديق التحوط من الأصول البديلة التي في مجملها تملك سيولة عالية. ولن نتطرق لصناديق التحوط في هذه السلسلة.

هل الاستثمار في الأصول البديلة مسموح للجميع؟

الاستثمار في الأصول البديلة مسموح للمستثمر المصرح له، وهو مستثمر فرد يملك مليون دولار أو أكثر أو مؤسسة تملك ٥ مليون أو أكثر في الولايات المتحدة. وتختلف القوانين من دولة لأخرى.

الاستثمار في الأصول البديلة مسموح للمستثمر المصرح له، وهو مستثمر فرد يملك مليون دولار أو أكثر أو مؤسسة تملك ٥ مليون أو أكثر في الولايات المتحدة. وتختلف القوانين من دولة لأخرى.

من هم أكثر من يستثمر في مثل هذه الأصول؟

أكثر من يتملك في مثل هذه الأصول هم صناديق المعاشات والصناديق السيادية وشركات التأمين وصناديق استثمار الجامعات والمكاتب العائلية.

أكثر من يتملك في مثل هذه الأصول هم صناديق المعاشات والصناديق السيادية وشركات التأمين وصناديق استثمار الجامعات والمكاتب العائلية.

ما هو وضع الاستثمارات البديلة هذه الأيام؟

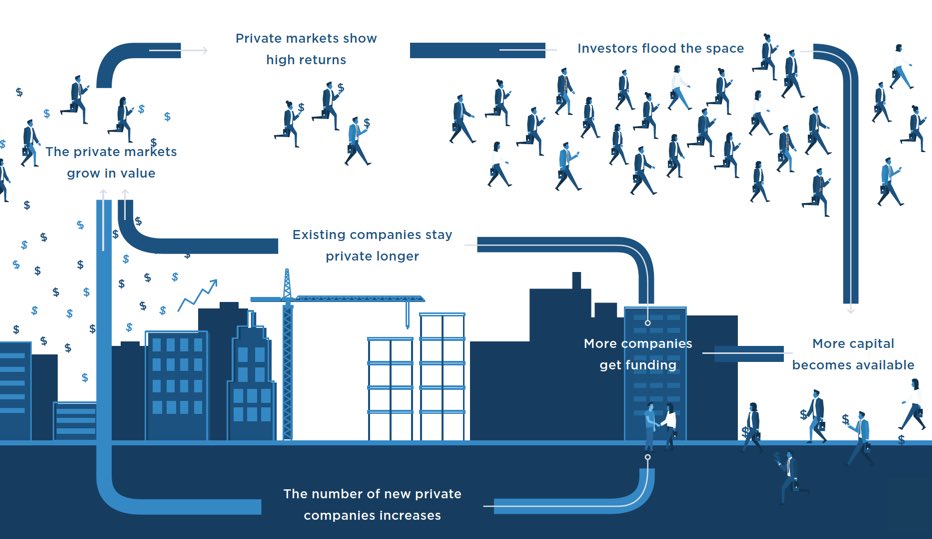

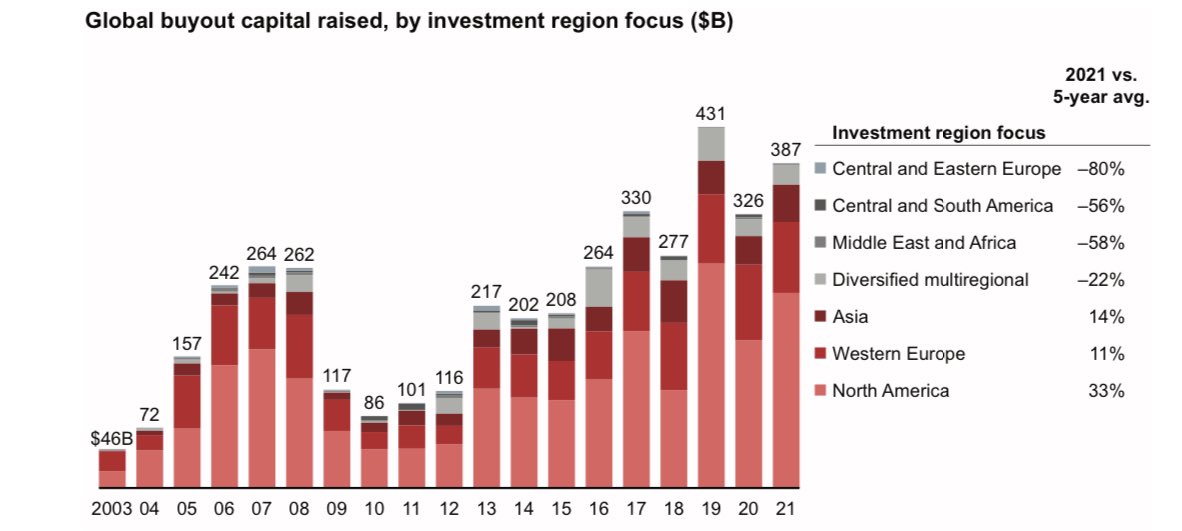

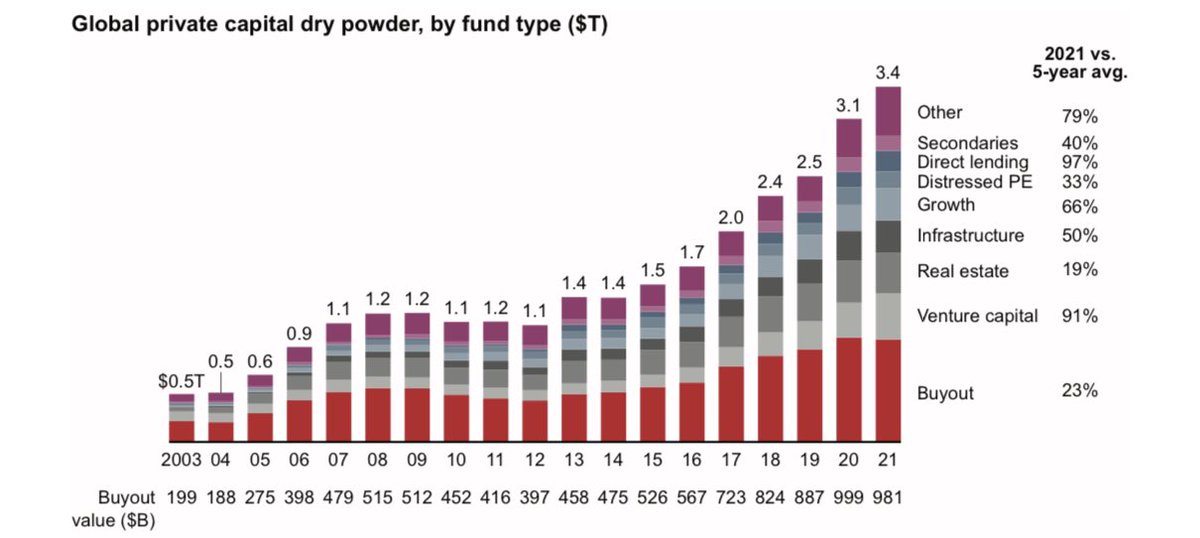

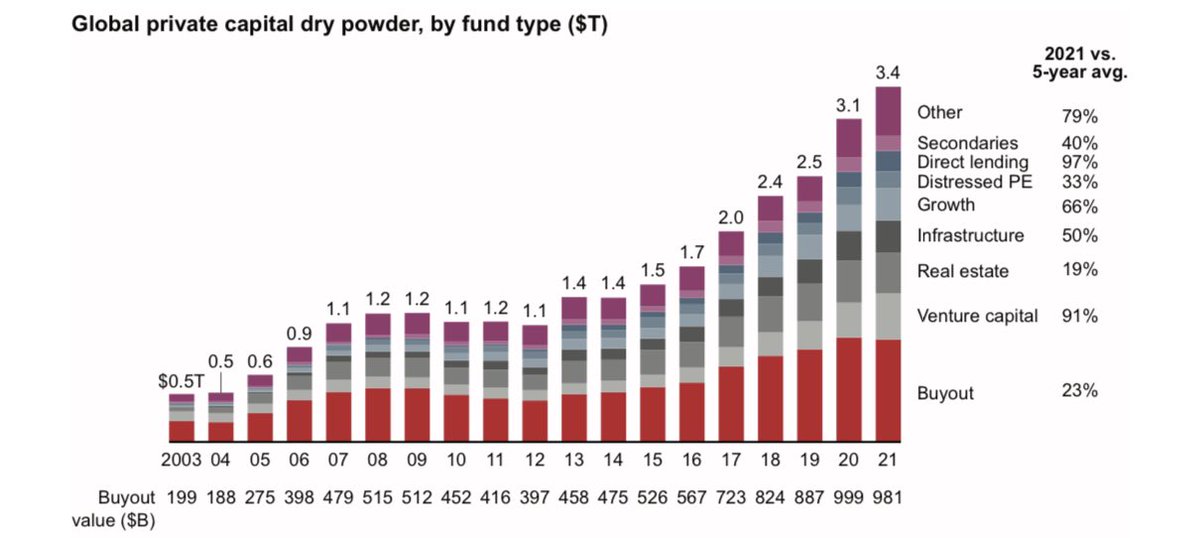

حسب آخر الإحصائيات، خلال الـ ١٢ سنة الماضية من ٢٠٠٨ حتى نهاية عام ٢٠٢٠ الأصول تحت الإدارة (AuM) في الاستثمارات البديلة نمت من ٣ ترليون دولار في عام ٢٠٠٨ حتى قرابه ١٠ ترليون دولار في نهاية ٢٠٢٠.

حسب آخر الإحصائيات، خلال الـ ١٢ سنة الماضية من ٢٠٠٨ حتى نهاية عام ٢٠٢٠ الأصول تحت الإدارة (AuM) في الاستثمارات البديلة نمت من ٣ ترليون دولار في عام ٢٠٠٨ حتى قرابه ١٠ ترليون دولار في نهاية ٢٠٢٠.

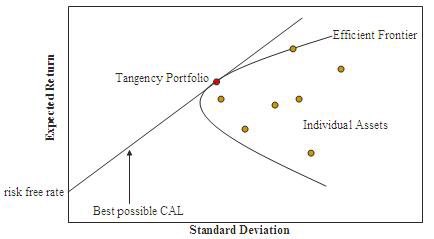

هذا النمو الكبير توافق مع تزايد تخصيص المستثمرين المؤسساتيين للأصول البديلة للبحث عن العائد (Chasing Yield) مع هبوط عوائد السندات وأسواق الدين خلال العشر سنوات الماضية ومن الأهداف الاخرى ايضًا محاولة توزيع المخاطر .

من المهم معرفة أن محافظ المؤسسات بالعادة تحتوي على نسبة معتبره في أسواق السندات، فبالتالي انخفاض عوائد سوق السندات لمدة طويلة قد ينتج عنه صعوبة الوصول للأهداف الاستثمارية على الأمد الطويل.

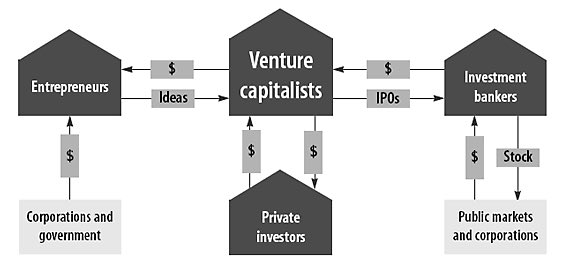

من ضمن الأصول المطروحة أعلاه سأتحدث عن أشهر اثنين: الملكية الخاصة ورأس المال الجريء.

من ضمن الأصول المطروحة أعلاه سأتحدث عن أشهر اثنين: الملكية الخاصة ورأس المال الجريء.

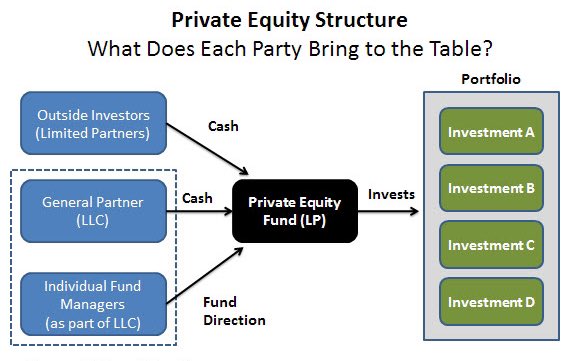

تحت الملكية الخاصة هنالك استراتيجيات مختلفة، أكبر اثنان منها هما: Buyout و Growth Equity.

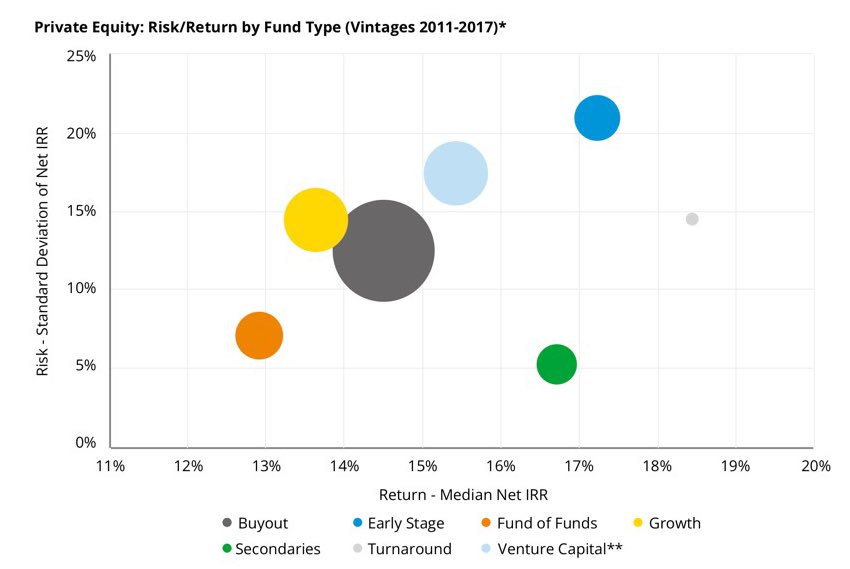

الـ Buyout تعد هي الأكبر من حيث قيمة الاستثمارات والأشهر في الملكية الخاصة. خلال هذه الاستراتيجية يستحوذ الصندوق أو المستثمر على حصة أغلبية عن طريق مزيج بين الأسهم والديون.

الـ Buyout تعد هي الأكبر من حيث قيمة الاستثمارات والأشهر في الملكية الخاصة. خلال هذه الاستراتيجية يستحوذ الصندوق أو المستثمر على حصة أغلبية عن طريق مزيج بين الأسهم والديون.

بهذا النوع من الاستراتيجيات قد تجد أن المستثمر أو الصندوق يضيف تغييرات كبيرة للشركة أما عن طريق تغيير الإدارة والدخول في تفاصيل النشاط واتخاذ القرارات المصيرية لتحسين فعالية وكفاءة الشركة مما يعود له بالربحية عند قرار التخارج بعد سنوات.

الـ Growth Equity تعد أصغر من الـBuyout من حيث قيمة الاستثمارات، وتستهدف للاستثمار في شركات أصغر وذات نمو أعلى عن طريق شراء حصص أقلية والمساعدة في نمو الشركة. على الأغلب تحت هذه الاستراتيجية الصندوق أو المستثمر لا يهدف إلى تغييرات كبيرة في الإدارة على عكس الدعم للنمو والتوسع.

وفي العادة تكون هذه الاستثمارات هي الأخطر لأنها تراهن على نجاح نشاط الشركة (قد يكون نشاط أو فكرة جديدة) ولكنها ذات عوائد أعلى بكثير في حال النجاح.

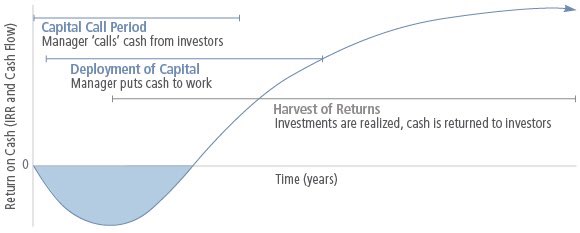

وهذه الشركات في العادة توفر الكثير من الصناديق تستهدف استراتيجيات مختلفة من ضمنها المذكور في السلسلة أعلاه. هذه الصناديق تكون للأمد الطويل في حال الاستثمار، حيث أن مدة الصندوق على الأغلب تتراوح ما بين ١٠ سنوات إلى ١٢ سنة.

هذه الصناديق بالعادة تحصل على معدل ٢٪ سنويًا كرسوم وتحصل على ٢٠٪ من الأرباح (في أغلب الأحيان يكون هنالك حد أدنى للأرباح. في حال وجود هذا الشرط يجب على مدراء الصندوق تحقيق هذا الحد أو أعلى للحصول على الـ ٢٠٪).

ويجب التنويه، أن الاستثمار في الشركات الكبرى المعروفة في هذا المجال بالغالب يصعب على الأفراد أو حتى المؤسسات إن لم يكن هنالك علاقة قديمة أو مصالح مشتركة متوقعة مستقبلًا (مثل إعادة الاستثمار مع هذه الشركات بالصناديق الجديدة ..إلخ)

وفي الختام، أتمنى أنني وفقت في تعريف الاستثمارات البديلة وأهم استراتيجياتها مع بعض الأسئلة المشاعة حولها. وفي الواقع هذه الاستثمارات معقده وينطوي تحتها الكثير من الأمور القانونية والتفاصيل المعقدة التي قد يتاح المجال للحديث عنها في يوم ما. وأرحب بإضافتكم للاستزادة وإثراء المعرفة.

خلال هذه السلسلة استعملت المصادر الآتية لجلب بعض الأرقام والإحصائيات:

Preqin, Pitchbook, Bloomberg, CFA Institute, Mckinsey, Bain Capital

ولا يفوتني كذلك أن أشكر القائمين على محبرة @mehbra_ لمساعدتي في التدقيق اللغوي.

Preqin, Pitchbook, Bloomberg, CFA Institute, Mckinsey, Bain Capital

ولا يفوتني كذلك أن أشكر القائمين على محبرة @mehbra_ لمساعدتي في التدقيق اللغوي.

جاري تحميل الاقتراحات...