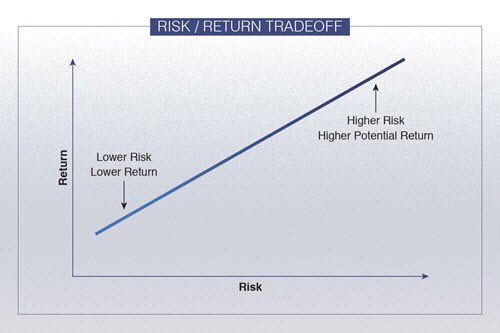

ولكن حديثًا، ظهر نوع آخر من الاعتقاد 2️⃣ وهو أن أخذ مخاطر أقل يؤدي على المدى الطويل للحصول على عائد أكبر من أخذ مخاطر عالية. في محاولة لاستغلال مايسمى "low-volatility anomaly".

بحث البروفيسور هورستماير من جامعة جورج ميسون للحصول على إجابة فيما إذا كان اخذ مخاطر أقل او اعلى هو الأفضل من ناحية العوائد. جمع البروفيسور بيانات عوائد صناديق الاستثمار المقومة بالدولار الأمريكي لكلا الإستراتيجيتين على مدار العشر سنوات الماضية.

في السوق الأمريكي على سبيل المثال، معدل العائد السنوي للصناديق التي استهدفت مخاطر أعلى وصلت قرابة ١٥.٩٪ سنوياً في اخر ١٠ سنوات مقارنةً بالصناديق التي استهدفت أخذ مخاطر أقل حيث حققت معدل ٥.٢٪ سنويًا لآخر ١٠ سنوات.

للاستزادة أكثر وأخذ تفاصيل أكبر، هنا رابط المقالة:

blogs.cfainstitute.org

blogs.cfainstitute.org

*البحث تم على بيانات تاريخية، فبالتالي نتائج وخلاصة البحث لا تعني حتمية حصولها بالمستقبل.

جاري تحميل الاقتراحات...